Viele Anleger befinden sich kurz vor dem Ruhestand und überlegen sich, welche regelmäßigen Geldbeträge sie für eine entspannte Rente benötigen. Gerade in dieser Lebensphase sind bei den meisten das Haus abbezahlt, Lebensversicherungen werden fällig, die Unternehmensnachfolge oder eine Erbschaft steht an. Die gesetzliche Rentenversicherung wird den Lebensstandard zukünftiger Rentner noch weniger sichern können als bisher. Dadurch ist es noch mehr die Aufgabe jedes Einzelnen, die Altersvorsorge selbst in die Hand oder eine unabhängige Finanzberatung in Anspruch zu nehmen. Die private Altersvorsorge wird somit immer wichtiger. Was also tun, wenn ein größerer Geldbetrag zur Verfügung steht und damit die Rente aufgebessert werden soll?

Entnahmeplan mit ETF-Portfolio

Viele Anleger haben mittlerweile erkannt, dass eine Ansparung für die Altersvorsorge über Indexfonds bzw. ETFs die attraktivere Lösung ist als eine Lebens- oder Rentenversicherung, sei es privat oder betrieblich. Zwar investiert eine Lebens- oder Rentenversicherung auch das Vermögen am Kapitalmarkt, allerdings wird dies eben nicht transparent dargestellt. Man könnte auch von einem unsichtbaren Kapitalmarktrisiko sprechen. Es soll hier aber nicht um die Altersvorsorge gehen, sondern um eine Ruhestandsplanung bzw. um einen Entnahmeplan aus einem ETF-Portfolio. Das bedeutet: Sie stehen ein paar Jahre oder kurz vor dem Ruhestand und überlegen, wie Sie Ihr Vermögen investieren können, um daraus eine zusätzliche Rente zu beziehen. Zunächst stellen sich hier vier wesentliche Fragen:

Worin besteht Ihr primäres Anlageziel?

Wie lange muss das Geld reichen?

Welchen Einfluss haben die niedrigen Zinsen auf Ihr Indexdepot?

Wie lässt sich das Risiko der Zukunft seriös prognostizieren?

Worin besteht Ihr primäres Anlageziel?

Diese Frage häng teilweise auch von Ihrer persönlichen Situation ab. Wenn Sie beispielsweise „Privatier“ sind und auf die Entnahme bzw. auf Kapitalverzehr des Vermögens nicht angewiesen, ist eventuell Ihr primäres Ziel, den realen Wert zu erhalten, also die reale Kaufkraft Ihres Portfolios nach Inflation aufrechtzuerhalten, die Rendite zu optimieren oder Ihr Vermögen erbschaftssteuerlich zu gestalten. Für einen „klassischen“ Ruheständler, der regelmäßige Entnahmen aus seinem Vermögen benötigt, um seine Rente auf ein angemessenes Niveau zu bringen, lautet die primäre Fragestellung, welche Entnahmen er sich leisten kann, welches Vermögen er benötigt, wie er seine Lebenserwartung kalkuliert bzw. wie er mit dem Langlebigkeitsrisiko umgeht.

Wie lange muss das Geld reichen?

Aktuell beträgt die Restlebenserwartung für Männer und Frauen grob über den Daumen gepeilt 20 Jahre ab 65. Wer es genauer wissen möchte und auch individuelle Faktoren wie z. B. Gesundheitszustand (Sportler, Raucher), Familienstand, Geschlecht etc. einfließen lassen möchte, findet unter https://wie-alt-werde-ich.de eine exzellente Möglichkeit, seine voraussichtliche Lebenserwartung zu kalkulieren. Wenn die voraussichtliche Restlebenserwartung festgelegt wurde, kann zum nächsten Schritt gegangen werden.

Welchen Einfluss haben die niedrigen Zinsen auf mein Indexdepot?

Je nach Ausrichtung und Risikobudget des Indexportfolios ist der Anteil an Anleihen ein entscheidender Punkt. Die meisten ziehen für Aktien-Anleihen-Portfolios historische Daten von Indizes heran und leiten davon die Zukunft ab. Das Problem besteht aber darin, dass im Zeitraum 1901 bis 2019 die durchschnittliche nominale Rendite für Anleihen bei 4 % pro Jahr lag, wohingegen aktuell die Rendite für den gleichen Anleihenmarkt 0,7 % pro Jahr beträgt. Deshalb sollte zumindest für Anleihen ein deutlich niedriger Wert angesetzt werden. Unseres Erachtens wäre für einen Zeitraum über die nächsten 20 Jahre 1 % p. a. für Anleihen ein sinnvoller Ansatz.

Wie kann ich das Risiko der Zukunft seriös prognostizieren?

Um eine seriöse Auswertung für das Risiko, ob das Geld reichen werde, zu bekommen, ist aus unserer Sicht eine Monte-Carlo(MOCA)-Simulation eine geeignete Möglichkeit. In der MOCA-Simulation geben Sie zwei Parameter vor: die Renditeannahme und die angenommene annualisierte Standardabweichung. Die Standardabweichung eines Portfolios beschreibt dessen Neigung zu Kursschwankungen. Je höher die Standardabweichung, desto stärker schwankt der Wert oder Kurs eines Portfolios. Aktien-ETFs sind dabei zumeist volatiler als andere Anlageklassen wie zum Beispiel Anleihen-ETFs. So beträgt beispielsweise für ein 60-zu-40-ETF-Portfolio (60 % Aktien-ETFs und 40 % Anleihen-ETFs) die Renditeannahme 4,4 % pro Jahr, vor Kosten und Steuern) und die Standardabweichung 12,2 %. Die MOCA-Simulation berechnet hier im Beispiel 10 000 willkürliche Simulationen anhand der Annahmen von Rendite und Risiko. Sie berücksichtigt auch sehr ungünstige Fälle, wenn zum Beispiel gleich zu Beginn die Kurse sinken und gleichzeitig Kapital entnommen wird. Dies ist in der Regel für den Verlauf deutlich ungünstiger als eine positive Startphase. Eine Modellrechnung mit nur der Renditeannahme und einer linearen Entnahme, ohne Berücksichtigung von Schwankungen, ist aus meiner Sicht nicht geeignet.

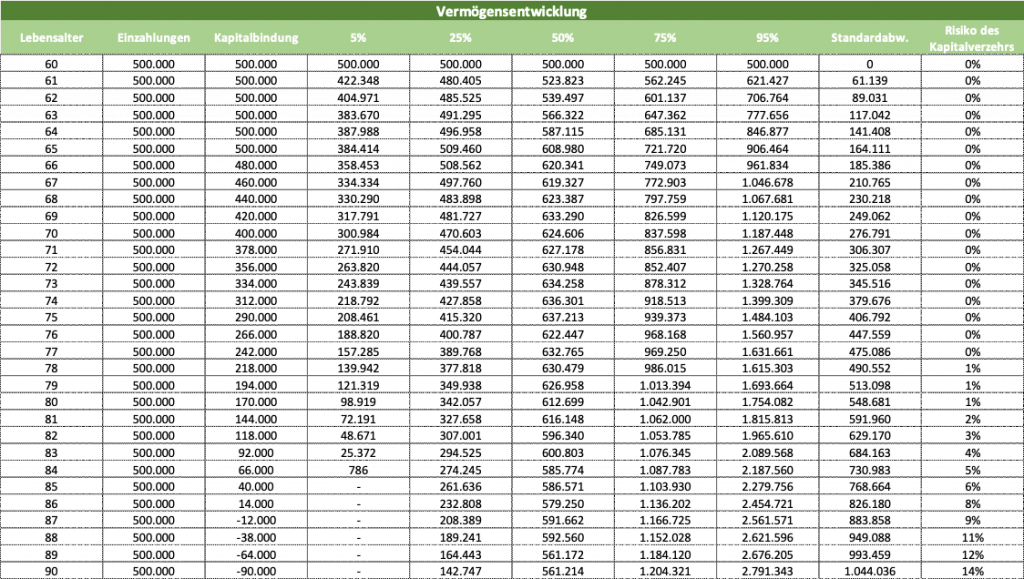

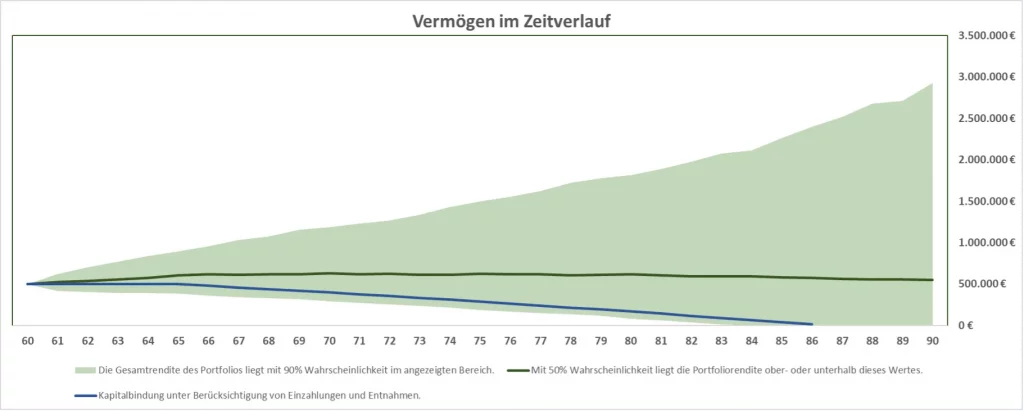

Hier ein konkretes Beispiel und Erläuterung der Grafiken und der Tabelle

- Anlagebetrag 500.000 € im Alter von 60 Jahren

- Beginn der Entnahmen ab einem Alter von 65 Jahren, von 20.000 € steigend auf 26.000 € pro Jahr

- Gesamtlaufzeit 30 Jahre

- Renditeannahme nominal 4,4 % pro Jahr

- Standardabweichung 12,2 %

Laut Simulation beträgt das Risiko des Kapitalverzehrs vor dem Alter von 90 Jahren 14 %. Das bedeutet, dass die gewünschten Entnahmen bis zu einem Alter von 90 Jahren mit einer Wahrscheinlichkeit von 86 % entnommen werden können, ohne dass vorher das Kapital verbraucht wäre. In über 75 % der Fälle beträgt Ihr Endvermögen, wenn Sie 90 Jahre alt sein werden, über 142.747 € und in 50 % der Fälle über 561.214 €. Steuern und Kosten sind dabei nicht berücksichtigt.

Sollte Ihnen dies zu unsicher sein, können Sie entweder

· Ein konservativeres ETF-Portfolio auswählen, was aber auch weniger Rendite bedeutet, oder

· Die Entnahme geringer gestalten oder

· Mehr Vermögen anlegen bzw. sparen, sofern möglich, oder

· Vermietete Wohnungen verkaufen, da hier kein Kapitalverzehr möglich ist, oder

· Länger arbeiten, zumindest teilweise, um laufende Entnahmen zu reduzieren

Fazit

Anhand einer Monte-Carlo-Simulation erhalten Sie wichtige Informationen, um zu sehen, ob Ihr Vermögen mit einer hohen Wahrscheinlichkeit für Ihre kalkulierte Lebenserwartung ausreichen wird. Eine einfache lineare Berechnung, die nur die geschätzte Rendite und die Entnahmen kalkuliert, berücksichtigt keine Schwankungen bzw. kein Risiko und stellt keine ausreichende Kalkulation dar, da das Risiko ausgeblendet wird. Wenn dann auch noch historische Anleihen-Renditen verwendet werden, sind die Renditeannahmen meines Erachtens zu optimistisch. Andererseits sollten Sie sich von der Simulation auch nicht verunsichern lassen und stattdessen der „scheinbar“ sicheren Hochrechnung der Versicherer glauben, weil es sich schlicht schöner anhört. Wie erwähnt, ist jede Form der Investition eine Anlage am Kapitalmarkt, nur anders verpackt. Die Einstellung „Was ich nicht weiß, macht mich nicht heiß“ ist bei der Ruhestandsplanung fehl am Platz.

Lothar Eller ist Finanzfachwirt (FH), zugelassener Honorar-Finanzanlagenberater, Honorar-Versicherungsberater, gerichtlich zugelassener Rentenberater für betriebliche Altersvorsorge und seit 25 Jahren in der Finanzbranche tätig. Sein Unternehmen, die Eller Consulting GmbH, ist spezialisiert auf die Beratung von Gesellschafter-Geschäftsführer und vermögende Privatpersonen. Zu den Dienstleistungen zählen die private und betriebliche Altersversorgung, Finanzplanung und Vermögensverwaltung. Alle Leistungen werden ausschließlich in Form der Honorarberatung erbracht.

Homepage https://ellerconsulting.de/