Als GmbH-Geschäftsführer tragen Sie Verantwortung für Ihr Unternehmen und Ihre Mitarbeiter. Da es sich sowohl fachlich als auch zeitlich um eine anspruchsvolle Tätigkeit handelt, ist es wichtig, dass Sie bei der eigenen betrieblichen Altersversorgung gut und unabhängig beraten werden. Die Realität sieht aber leider anders aus! Die Vorsorge für den Ruhestand wird von Versicherungsvermittlern oder Versicherungsmaklern dominiert. 99 Prozent der Altersvorsorgeprodukte in der betrieblichen Altersvorsorge sind Versicherungen. Es findet nur ein Verkauf statt anstatt einer Beratung. Lösungen ohne Versicherungen werden so gut wie nicht angeboten.

Im Anschluss finden Sie Informationen wie Sie zu einer unabhängigen und bestmöglichen Lösung kommen.

Sie sind Inhaber oder leiten ein Unternehmen in der Rechtsform einer GmbH oder AG, investieren viel Zeit und Energie in Ihr Unternehmen. Oftmals wird hier die Altersvorsorge hintangestellt, da die Zeit knapp ist oder man der Altersversorgung keine Priorität einräumt. Dies ist häufig ein Trugschluss. Sie sollten so bald wie möglich mit der Ansparung beginnen, da dann die Zeit für Sie spielt und Sie neben dem Unternehmen als Vermögenswert ein weiteres Vermögen aufbauen, das sich unabhängig von Ihrer Firma entwickelt und im Ernstfall (Unfall) nicht zur Insolvenzmasse zählt.

Oft sind die Ansprüche aus der gesetzlichen Rentenversicherung gering und für Ihren Lebensstandard nicht ausreichend. Es entstehen große Lücken bei der Versorgung. Deshalb ist die Pensionszusage in der Regel eine gute Möglichkeit für Sie, steueroptimiert eine Altersvorsorge aufzubauen. Doch je nach Status als Geschäftsführer werden Sie in der bAV unterschiedlich behandelt. Manchmal ist es Ihnen verwehrt, eine betriebliche Altersversorgung abzuschließen.

Je nach Rechtsform ist es möglich oder nicht möglich, Verträge mit sich selbst zu schließen. So fehlt der Arbeitsvertrag, und deshalb kann man sich auch keine bAV-Zusage erteilen. Denn für eine betriebliche Altersvorsorge muss auch ein Arbeitsverhältnis bestehen, z. B. bei der GmbH oder AG. Ein Einzelkaufmann kann nur eine private Altersvorsorge (z. B. ETF-Depot, Basisrente) abschließen.

Hier eine Übersicht:

Einzelunternehmen, GbR, OHG, KG

nein

GmbH & Co. KG*

nein* (ja)

GmbH, KGaA, AG (ohne Beteiligung oder mit Minderheitsbeteiligung)

ja

GmbH, KGaA, AG (mit Beteiligung oder beherrschender Stellung)

ja

*wenn der Geschäftsführer Kommanditist ist und die GmbH nur dazu dient, die KG zu verwalten. Alternativ kann hier eine zusätzliche Management-GmbH vorgeschaltet werden. Dann wäre eine Versorgungszusage möglich und hätte zusätzlich noch den Vorteil, dass die Pensionszusage ausgelagert von der operativen GmbH & Co. KG geführt werden würde.

Ein nicht beteiligter Geschäftsführer ist steuerlich und auch sozialversicherungsrechtlich ein normaler Angestellter. Er kann jederzeit eine betriebliche Altersvorsorge abschließen. Da der Verdienst jedoch in der Regel über der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung liegt, entsteht eine große Lücke bei der Altersvorsorge. Daher sollte entsprechend frühzeitig eine Ansparung stattfinden.

Ein Gesellschafter-Geschäftsführer ist einem nicht beteiligten Geschäftsführer in der Regel gleichgestellt. Er kann wie ein normaler Angestellter von einer bAV profitieren, außer wenn es mehrere Minderheitsgesellschafter gibt, die zusammen über die Mehrheit der Stimmrechte verfügen. Hier könnte ein sogenanntes gleich gerichtetes Interesse bestehen und somit die gleichen Regeln wie für einen beherrschenden Gesellschafter-Geschäftsführer gelten.

Auf Gesellschafter-Geschäftsführer (GGF) einer Kapitalgesellschaft findet das Betriebsrentengesetz Anwendung, wenn ihnen „aus Anlass einer Tätigkeit für ein Unternehmen“ Leistungen der betrieblichen Altersversorgung zugesagt werden. Diese Voraussetzung ist bei Allein- und Mehrheitsgesellschaftern nicht erfüllt: Die Pensionszusage gilt hier als Unternehmerlohn.

Beherrschende GGF sind durch den Umfang ihrer Kapitalbeteiligung und ihrer Einflussmöglichkeiten so sehr mit dem Unternehmen verbunden, dass sie es als eigenes betrachten können und damit ebenfalls nicht in den Schutzbereich des Betriebsrentengesetzes fallen.

Aber der bGGF ist nach wie vor Angestellter und hat Anspruch auf ein Gehalt. Deshalb ist für ihn eine betriebliche Altersvorsorge möglich, die auch steuerrechtlich anerkannt wird.

Unabhängig vom Durchführungsweg sollte eine private oder betriebliche Altersvorsorge für Geschäftsführer folgende Punkte enthalten:

Grundsätzlich ist eine Altersvorsorge eine langfristige Geldanlage. Direktversicherungen und rückgedeckte Unterstützungskassen sind sogenannte versicherungsförmige Durchführungswege und entsprechen in der Regel keiner sinnvollen Geldanlage bzw. Ansparung für den Ruhestand. Sie sind weder transparent noch kosteneffizient und stellen keine zeitgemäße Geldanlage dar.

Eine Direktzusage auch Pensionszusage genannt, mit einem maßgeschneiderten Fondsdepot, mit ETFs und/oder Indexfonds erfüllt die oben genannten Punkte. Es können nahezu unbegrenzte Beträge monatlich investiert werden, Sonderzahlungen wie Tantiemen sind möglich, die Rückdeckung über ein Fondsdepot mit ETF und Indexfonds ist eine attraktive Geldanlage, die Kosten sind transparent, steuerlich sehr attraktiv, und bei entsprechender Gestaltung wird keine Rückstellung in der Handelsbilanz ausgewiesen.

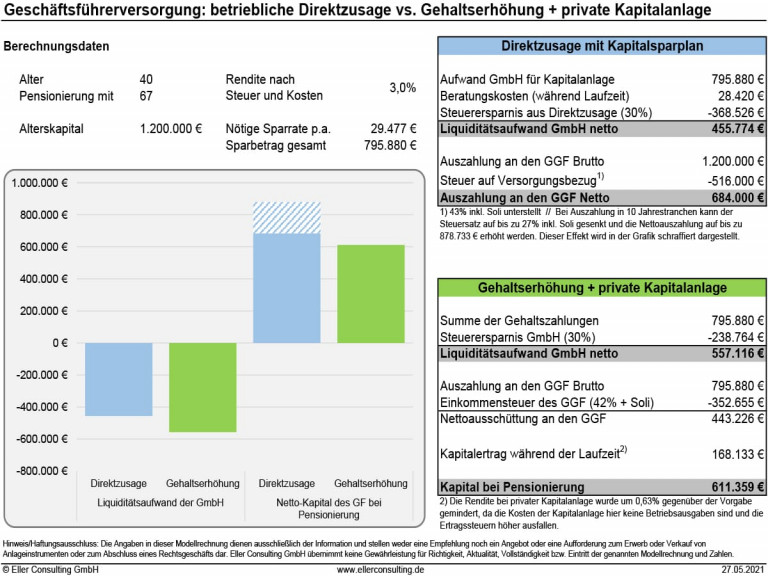

Hier finden Sie eine Modellrechnung zur Wirtschaftlichkeit eine zeitgemäßen Altersvorsorge für Gesellschafter-Geschäftsführer:

Durch die Einrichtung einer Pensionszusage (Direktzusage) oder Unterstützungskasse entstehen Aufwendungen, die den Unternehmensgewinn reduzieren. Das Unternehmen zahlt dadurch weniger Körperschaft- und Gewerbesteuer. Auch ist eine Pensionszusage gegenüber einer höheren Lohnzahlung deutlich attraktiver für das Unternehmen (siehe Modellrechnung). Aber auch für den Geschäftsführer ergeben sich steuerliche Vorteile bei einer Pensionszusage.

Aus diesem Grund gibt es entsprechende Anforderungen, damit die Direktzusage steuerlich anerkannt wird. Für den beherrschenden Gesellschafter-Geschäftsführer (GGF) sind die Anforderungen umfangreicher als für einen nicht beherrschenden GGF.

Die Direktzusage wirkt sich für das Unternehmen und den Geschäftsführer steuerlich erheblich aus. Bei der Durchführungswegen Direktversicherung, Pensionskasse und Pensionsfonds sind die Beiträge nur bis zu einer gewissen Obergrenze von der Lohnsteuer befreit, aktuell 8 Prozent der Beitragsbemessungsgrenze West in der allgemeinen Rentenversicherung. In der Regel reichen die Beträge nicht, um eine angemessene Versorgung für den Geschäftsführer sicherzustellen. Die spätere Auszahlung ist bei allen Durchführungswegen voll steuerpflichtig.

Bei den Durchführungswegen Direktzusage und Unterstützungskasse gibt es grundsätzlich keine Lohnsteuerpflicht. Die Direktzusage wird aber im Unternehmen im Gegensatz zu den anderen Durchführungswegen intern abgewickelt. Dadurch ist die Direktzusage der flexibelste Durchführungsweg, und die Rückdeckung (Geldanlage) kann individuell gestaltet werden. Es kann eine laufende Zahlung vereinbart werden, als auch Einmalzahlungen in Form von Tantiemen.

Bei Geschäftsführern die gleichzeitig auch Gesellschafter sind, gib es einige Punkte bei einer Versorgungszusage zu beachten. Hier ein paar Beispiele aus der Praxis.

Eines der wichtigsten Prüfkriterien sind die sog. Probe- und Wartezeiten. Diese sind grundsätzlich bei Neugründungen von Unternehmen und/oder neu bestellten Geschäftsführern zu beachten. Als Maßstab gilt auch hier der Fremdvergleich. Denn ein ordentlicher und gewissenhafter Geschäftsleiter würde einem angestellten Geschäftsführer nicht sofort eine Zusage erteilen, sondern zunächst abwarten, ob sich der Geschäftsführer und auch das neue Unternehmen verdient machen.

Zur Höhe der geforderten Probe- und Wartezeit gibt es keine gesetzliche Regelung. Das BMF gibt aber mit seinem Schreiben eine unternehmensbezogene Probe- und Wartezeit von 5 Jahren vor. Personenbezogen wird ein Zeitraum von 2 bis 3 Jahren genannt. Entscheidend ist immer der Einzelfall. Ausnahmen liegen beispielsweise vor, wenn eine Einzelfirma in eine GmbH umgewandelt wird oder der Geschäftsführer Vorqualifikationen vorweisen kann. Nach herrschender Meinung sollten diese Vorgaben in allen Durchführungswegen der bAV und auch in allen Finanzierungsformen (Entgeltumwandlung oder Arbeitgeberfinanzierung) beachtet werden.

Auch bei der Erdienbarkeit geht es letztlich wieder um den „Fremdvergleich“. Es stellt sich also die Frage, ob ein ordentlicher und gewissenhafter Geschäftsführer einem Fremdgeschäftsführer eine Versorgung als Gegenleistung für die künftige Betriebstreue erteilt. Der Geschäftsführer „erdient“ die Versorgung. Für beherrschende GGFs muss der Zeitraum zwischen Erteilung der Zusage und Altersleistung (Erdienungszeitraum) bei 10 Jahren liegen, für nicht beherrschende GGFs bei mindestens 3 Jahren.

Bei der Entgeltumwandlung liegt das wirtschaftliche Risiko beim GGF und nicht bei der GmbH. Jede Entgeltumwandlung, die grundsätzlich dem Fremdvergleich genügt und damit betrieblich veranlasst ist, ist beim beherrschenden GGF zulässig und löst keine vGA aus. Denn bei der Entgeltumwandlung liegt das wirtschaftliche Risiko beim GGF und nicht bei der GmbH.

Diese Argumentation könnte auch bei anderen Themen der vGA greifen, z. B. den Probe- und Wartezeiten. Allerdings gibt es hierzu noch keine Rechtsprechung, sodass Planungssicherheit nur durch eine verbindliche Auskunft nach § 89 AO zu erreichen ist.

Die Ausführungen zeigen, dass die Altersversorgung über das Unternehmen für Geschäftsführer bei richtiger Gestaltung eine sehr flexible und steueroptimierte Altersvorsorge sein kann. Eine Finanzierung über Versicherungen ist in der Regel nicht zu empfehlen, weder bei einer Unterstützungskasse noch bei einer Direktversicherung. Hier sollte insbesondere in der Probezeit, in der noch keine direkte Versorgungszusage gegeben werden kann, eine private Ansparung in einen ETF bzw. in ein Fondsdepot einer Direktversicherung oder Unterstützungskasse vorgezogen werden.

Eine Beratung sollte am besten von einem spezialisierten Rentenberater und Anlageberater in Abstimmung mit dem persönlichen Steuerberater erfolgen, da es sich in weiten Teilen um eine rechtliche, steuerliche und Anlageberatung handelt. Ein Versicherungsmakler (Versicherungsvermittler) ist weder befugt noch in der Lage, eine solche Beratung zu erbringen. Außerdem unterliegt der Versicherungsmakler massiven Interessenkonflikten, da eine Lösung ohne Versicherungen in Form der Direktzusage mit einer Rückdeckung über ETFs keine Provisionen zu verdienen gestattet, die zum Teil im fünfstelligen Bereich liegen. Auch stellt sich die Frage, warum eine Vermittlungsprovision im fünfstelligen Bereich bezahlt werden soll, wenn lediglich eine einseitige Vermittlung stattfindet und keine unabhängige Beratung geleistet wird. Auch liefert der Vermittler keine arbeitsrechtlichen Verträge, sondern nur Muster, die dann der GGF selbst von seinem Steuerberater und Rechtsanwalt prüfen bzw. anpassen lassen muss. Auch hier ist der Versicherungsmakler wieder nicht in der Pflicht. Er vermittelt lediglich Produkte, die Ihm eine Provision einbringen.

Unabhängige Beratung ist bei der betrieblichen Altersversorgung jedoch das entscheidende Element.

Fragen Sie unverbindlich Ihre Honorarberatung in Stuttgart oder Reutlingen/Tübingen an. Auch in den Regionen Sindelfingen, Ludwigsburg, Heilbronn und Böblingen.

Wir freuen uns auf Sie.