Für diejenigen, die eine Überhitzung der großen Aktienmärkte befürchten, gibt es Möglichkeiten, abseits der viel diskutierten Titel und Märkte nach Anlagechancen zu suchen. Besonders die Bewertungen in Schwellenländern und bei kleineren Unternehmen sind vergleichsweise günstig.

Deutschland erlebt eine seltsame Situation: Die Wirtschaft schwächelt, die Stimmung ist düster, aber der DAX erreicht immer neue Höchststände. Immer mehr Anlegerinnen und Anleger, die ihr Geld investieren möchten, fragen sich, ob ein Einstieg zu diesen Kursniveaus noch sinnvoll ist.

Diese Entwicklung ist jedoch nicht nur in Deutschland zu beobachten, wenn man von den offensichtlichen konjunkturellen Problemen absieht. Getrieben von den US-Märkten und insbesondere dem Technologiesektor, erreichen auch US- und globale Aktienindizes immer neue Höchststände.

Die Abhängigkeit der globalen Marktentwicklung von einigen wenigen US-Technologiewerten wird deutlich, wenn man die US-Technologiebörse betrachtet, an der Giganten wie Alphabet und Microsoft gelistet sind. Seit Anfang 2023 haben die im Nasdaq 100-Index enthaltenen Unternehmen in nur einem Jahr einen Wertzuwachs von über 65% verzeichnet.

Die Bewertungen vieler dieser aktuell führenden Unternehmen an den Börsen haben Niveaus erreicht, die traditionell als überbewertet galten, mit Kurs-Gewinn-Verhältnissen von über 40 bis über 60. Obwohl einige dieser Unternehmen beeindruckendes Wachstum bei Margen und Gewinnen verzeichnen, wächst die Skepsis bei den Anlegern gegenüber den aktuellen Kursniveaus.

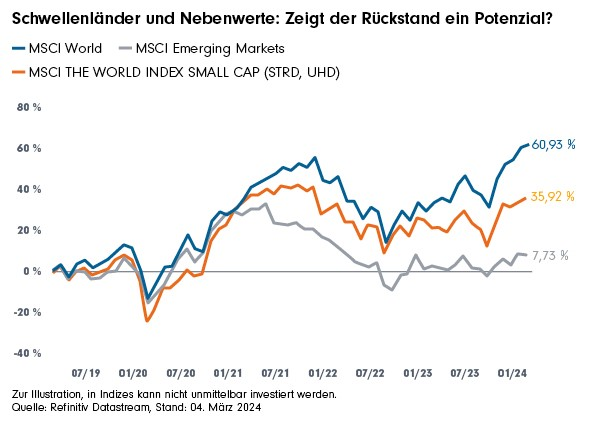

Angesichts dieser Entwicklung lohnt es sich, nach Märkten und Unternehmen Ausschau zu halten, die noch Bewertungspotenzial bieten könnten. Ein erster Anhaltspunkt könnte die Kursentwicklung sein: Während einige Schwellenländer und Nebenwerte in der jüngsten Erholungsrallye seit 2022 schwächer abschnitten, könnten sie dennoch Chancen bieten.

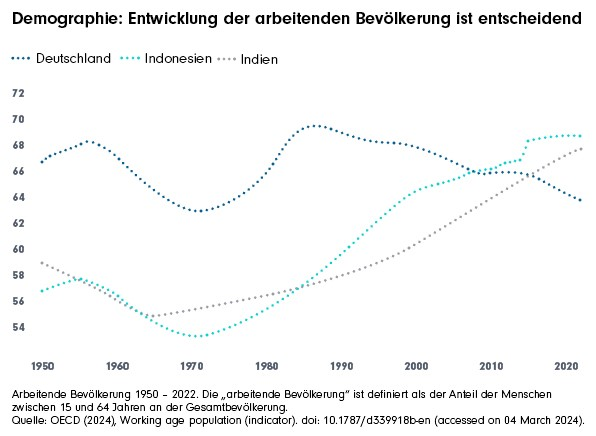

Die Treiber vieler Schwellenländer sind vielfältig: Das BIP-Wachstum wird voraussichtlich weiterhin höher sein als in Europa und den USA. Dies liegt vor allem an der demographischen Struktur in vielen Schwellen- und Frontiermärkten, wo eine junge und wachsende Bevölkerung die Produktivität steigert und den Konsum ankurbelt.

Ein weiterer Hinweis auf das Potenzial dieser Märkte ist, dass fast 60% der globalen Wirtschaftsleistung in Schwellen- und Entwicklungsländern erbracht wird, während ihr Anteil am Wert der globalen Aktienmärkte seit Jahren kaum über 10% hinausgeht.

Zusätzlich könnten Schwellenländeraktien von den erwarteten Zinssenkungen in Europa und den USA profitieren, die den Zentralbanken in den Schwellenländern Spielraum für weitere Zinssenkungen bieten würden.

Es ist jedoch wichtig, die Risiken zu beachten, die mit Investitionen in Schwellen- und Frontiermärkten verbunden sind, wie politische Unsicherheiten und Wechselkursschwankungen.

Auch Nebenwerte wurden bei den Kursrückgängen 2022 mit abgestraft, blieben aber in der jüngsten Erholungsrallye zurück. Es ist ratsam, auf Diversifikation zu setzen und Anlagen aus Schwellenländern und Nebenwerten dem Portfolio hinzuzufügen.

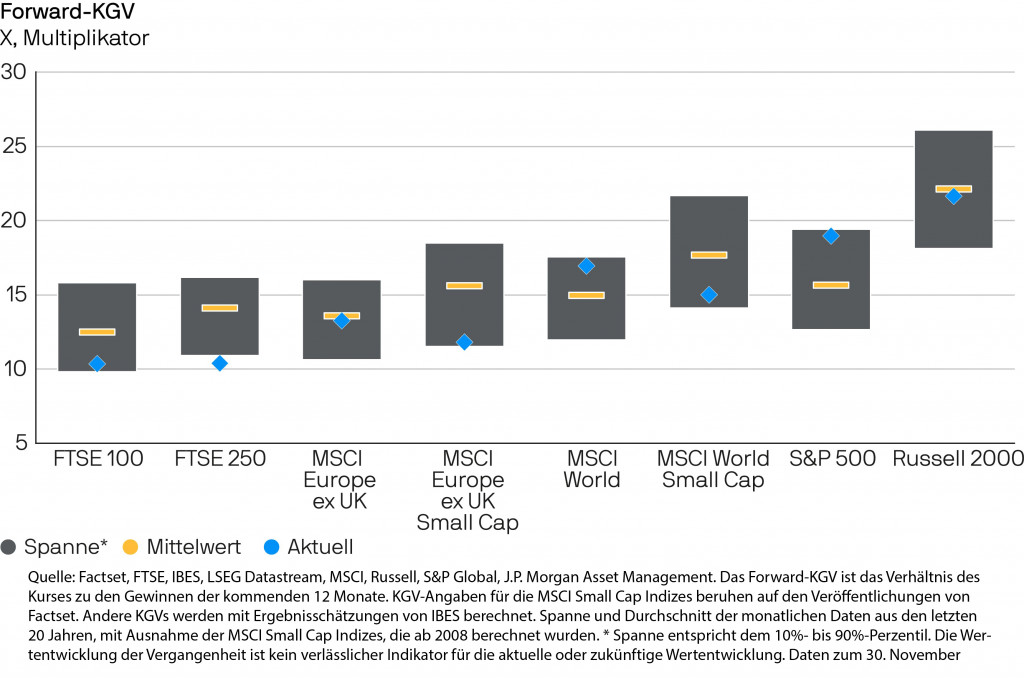

Es gibt Anzeichen dafür, dass Small-Cap-Aktien aktuell unterbewertet sein könnten. Während die großen Standardwerte in der jüngsten Erholungsrallye an den Aktienmärkten zugelegt haben, sind viele Small-Cap-Aktien zurückgeblieben. Dies hat zu einer bemerkenswerten Bewertungssituation geführt, da Small-Cap-Aktien historisch betrachtet niedriger bewertet waren als die großen Standardwerte.

Der MSCI World Small Cap Index weist heute ein Forward-KGV von 15 auf (siehe Grafik), was deutlich unter der Bewertung des MSCI World mit 16,9 (und dem langfristigen Mittelwert von 17,7) liegt.

Es gibt mehrere Gründe, warum Small-Cap-Aktien potenziell unterbewertet sein könnten:

Historische Bewertungsrelationen: Über einen langen Zeitraum waren Small-Cap-Aktien im Vergleich zu Large-Cap-Aktien niedriger bewertet. Wenn sich dieses Verhältnis nun zugunsten von Small Caps verschoben hat, könnten sie im Vergleich zu ihren Fundamentaldaten unterbewertet sein.

Geringere Aufmerksamkeit der Anleger: Small-Cap-Aktien erhalten oft weniger Aufmerksamkeit von institutionellen Anlegern und Analysten im Vergleich zu großen Standardwerten. Dies kann dazu führen, dass ihre Kurse nicht so stark von spekulativen Übertreibungen beeinflusst werden und sie möglicherweise weniger von der allgemeinen Marktstimmung beeinflusst werden.

Potenziell höheres Wachstumspotenzial: Small-Cap-Unternehmen haben oft größeres Wachstumspotenzial als große etablierte Unternehmen, da sie noch in einer frühen Wachstumsphase sind. Wenn sich dieses Wachstum in den zukünftigen Gewinnen widerspiegelt, könnten Small-Cap-Aktien unterbewertet sein.

Es ist jedoch wichtig zu beachten, dass Small-Cap-Aktien als auch Schwellenländer höhere Risiken mit sich bringen können, einschließlich einer höheren Volatilität und einer geringeren Liquidität. Investoren sollten daher eine gründliche Analyse durchführen und ihre Anlageentscheidungen entsprechend ihrer individuellen Risikotoleranz treffen.

Quellen:

J.P. Morgan Asset Management ( Europe ) S.à r.l., Austrian Branch

FIL Fondsbank GmbH

Refinitiv Datastream, Stand: 04. März 2024

Beispiele zur Illustration ohne Empfehlung zum Kauf oder Verkauf einzelner Wertpapiere: Microsoft (KGV: 42,5) , Nvidia (67,95), Quelle: tagesschau.de, 1.3.24

Wachstum des Bruttoinlandsprodukts (BIP) in Industrie- und Schwellenländern bis 2025, OECD, IMF, Eurostat; Statistisches Bundesamt. Quelle: Statista/CESifo GmbH, September 2023

Statista, imf.org, April 2023

E-fundresearch.com, „Schwellenländer überzeugen mit attraktiven Geschäftsmodellen und günstigen Bewertungen“, 1.03.2024