ETFs und Indexfonds sind bei einer Honorarberatung die erste Wahl?!

- Die Inflation hat inzwischen den höchsten Stand seit Jahrzehnten erreicht, die US-Notenbank reagiert mit Zinserhöhungen. Einige Anleger denken daher darüber nach, verstärkt in Dividendenaktien zu investieren.

- Für höhere Realrenditen dividendenstarker Aktien in Zeiten hoher Inflation oder steigender Zinsen gibt es keine überzeugenden Belege.

- Disziplin und breite Streuung in ETFs oder Indexfonds führen eher zum Ziel, außerdem können sich Anleger auch für Strategien entscheiden, die inflationsabgesichert sind oder positive Realrenditen anstreben.

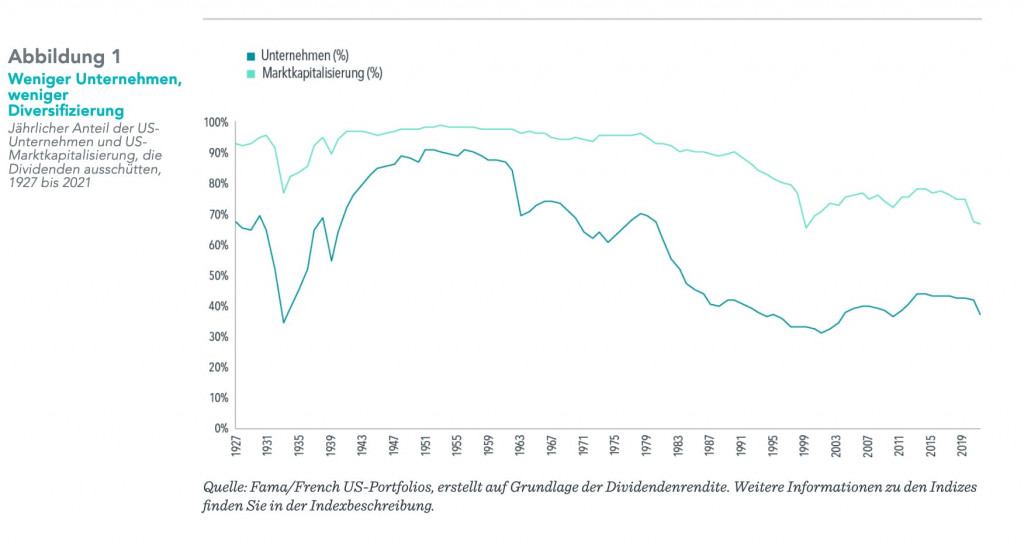

Mit 7,9% hat die US-Inflation im Februar den höchsten Stand seit fast 40 Jahren erreicht.1,2 Steigende Preise und die Entscheidung der US-Notenbank, die Zinsen zu erhöhen, beunruhigen viele Anleger3 , weshalb einige jetzt in der Hoffnung auf sicherere Einkommen und höhere Renditen auf Dividendenaktien setzen. 4 Doch kann das wirklich funktionieren? Bevor wir uns mit den Merkmalen von Dividendenaktien auseinandersetzen, ist es wichtig zu wissen, dass der Anteil der Unternehmen, die überhaupt eine Dividende ausschütten, weltweit zurückgegangen ist.5 Wie in Abbildung 1 zu erkennen ist, zahlten 1927 noch 68% aller US-Unternehmen eine Dividende, 2021 waren es nur noch 38%. Wer nur in Dividendenaktien investiert, erhöht also die Konzentration in seinem Portfolio. Außerdem führen Dividendenstrategien keineswegs immer zu stabilen Einkommen, denn insbesondere in unsicheren Zeiten können Unternehmen ihre Dividendenpolitik ändern. Während der Pandemie beispielsweise haben zahlreiche Unternehmen ihre Dividenden gekürzt: In den ersten neun Monaten des Jahres 2020 sanken die Dividenden für jeden an den US-Börsen investierten Dollar gegenüber demselben Zeitraum des Vorjahres um 22%.6

SCHÜTZEN DIVIDENDEN VOR INFLATION?

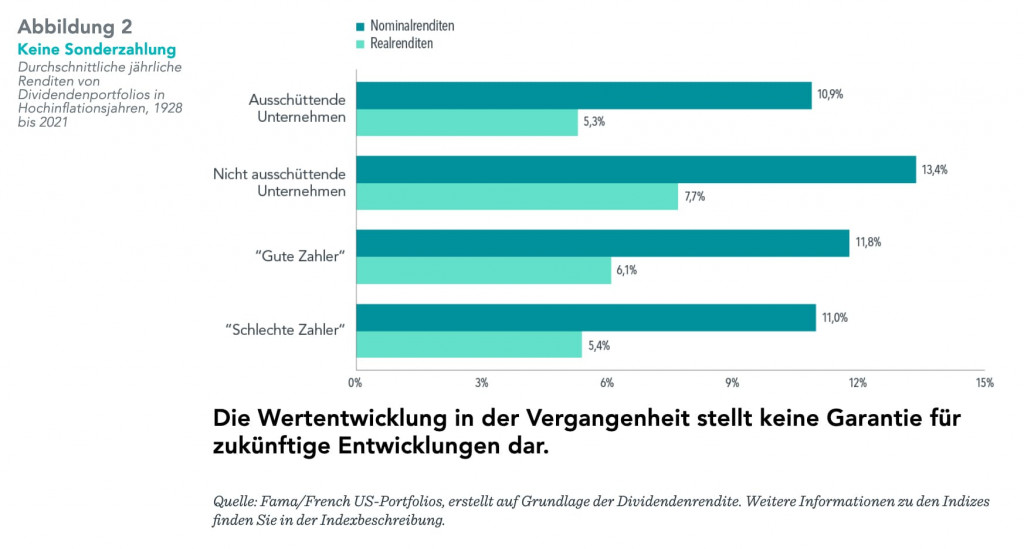

Zur Beantwortung dieser Frage haben wir für den Zeitraum von 1928 bis 2021 die Wertentwicklung von Fama/French US-Portfolios untersucht, die auf Basis der Dividendenrendite erstellt wurden.7 Jeweils Ende Juni haben wir alle US-Unternehmen einer von zwei Gruppen zugeordnet, je nachdem, ob sie in den vorangegangenen zwölf Monaten eine Dividende ausgeschüttet haben oder nicht. Anschließend haben wir die Gruppe ausschüttender Unternehmen unterteilt. Als „Gute Zahler“ werden die 30% der

Unternehmen mit den höchsten Dividendenrenditen bezeichnet, als „Schlechte Zahler“ die unteren 30%. Im Dezember 2021 betrugt die gewichtete durchschnittliche Dividendenrendite 1,8% und die von Unternehmen mit niedrigen bzw. hohen Ausschüttungsquoten 0,7% bzw. 3,7%.

Wie Abbildung 2 zeigt, warfen alle vier untersuchten Portfolios, erstellt auf Grundlage der Dividendenrendite, in Jahren hoher Inflation (durchschnittliche jährliche Inflationsrate: 5,5%) im Durchschnitt positive nominale und reale Renditen ab.8,9 Langfristig lassen sich also mit jeder Aktienkategorie positive Realrenditen erzielen, nicht nur mit Dividendenaktien. Zudem unterscheiden sich die Renditen zwischen ausschüttenden und nicht ausschüttenden sowie zwischen Unternehmen mit hoher und solchen mit niedriger Ausschüttungsquote nicht zuverlässig voneinander. Einen überzeugenden Beweis für die höheren inflationsbereinigten Renditen von Dividendenaktien in Phasen hoher Inflation finden wir also nicht.

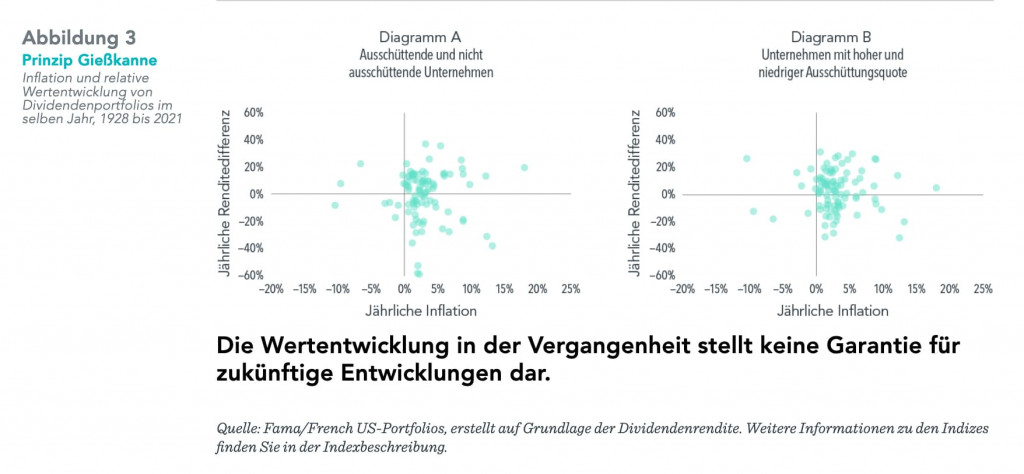

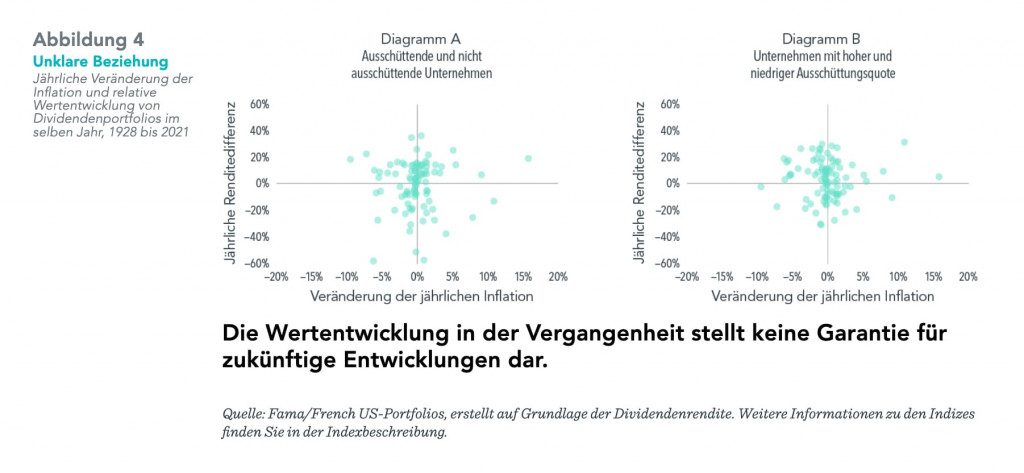

In Abbildung 3 betrachten wir die Inflation und die relative Wertentwicklung von Dividendenaktien einzelner Jahre genauer. Die Streudiagramme lassen keine Beziehung zwischen der Höhe der Inflation und der Renditedifferenz erkennen, weder zwischen ausschüttenden und nicht ausschüttenden Unternehmen (Diagramm A), noch zwischen Unternehmen mit hoher und solchen mit niedriger Ausschüttungsquote (Diagramm B, jeweils im selben Jahr). Ein ähnliches Bild ergibt sich, wenn wir die Wertentwicklung von Dividendenportfolios in Beziehung zu den gleichzeitigen Veränderungen der jährlichen Inflation setzen (Abbildung 4). Das bedeutet: Selbst, wenn wir die Inflation für ein bestimmtes Jahr durch den Blick in eine Kristallkugel genau vorhersagen könnten, wüssten wir immer noch nicht, wie sich Dividendenaktien im selben Jahr entwickeln würden. Dividendenjagd in Zeiten hoher Inflation (oder hoher Inflationserwartungen) führt also wahrscheinlich nicht zu besseren Anlageergebnissen.

UND WAS IST MIT STEIGENDEN ZINSEN?

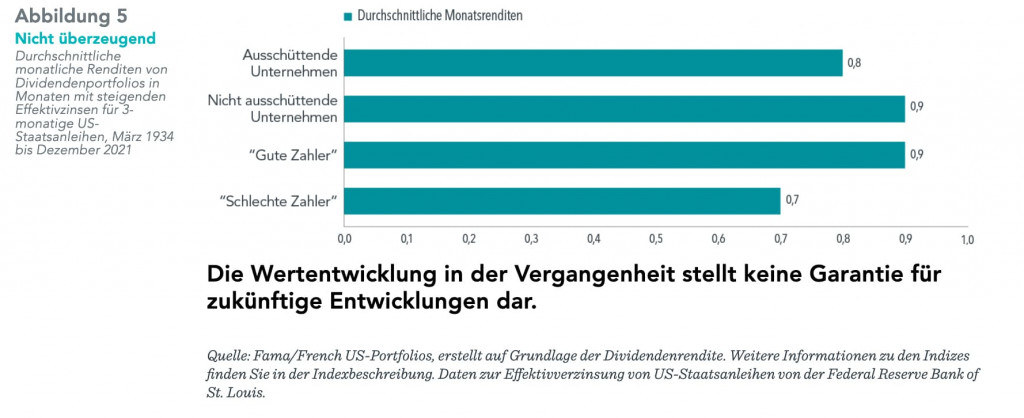

Um diese Frage zu beantworten, betrachten wir zunächst die durchschnittlichen Monatsrenditen verschiedener Dividendenportfolios in Monaten mit steigenden Effektivzinsen für 3-monatige US-Staatsanleihen. Wie Abbildung 5 zeigt, warfen alle vier Aktienkategorien im Durchschnitt zwischen März 1934 und Dezember 2021 ähnlich hohe Monatsrenditen ab. Zieht man den effektiven US-Leitzins oder die Effektivzinsen zehnjähriger Staatsanleihen heran10 , kommt man zu ähnlichen Ergebnissen. Mit

Dividendenaktien hätte man in Monaten mit steigenden Zinsen also keine überdurchschnittlichen Renditen erzielen können.

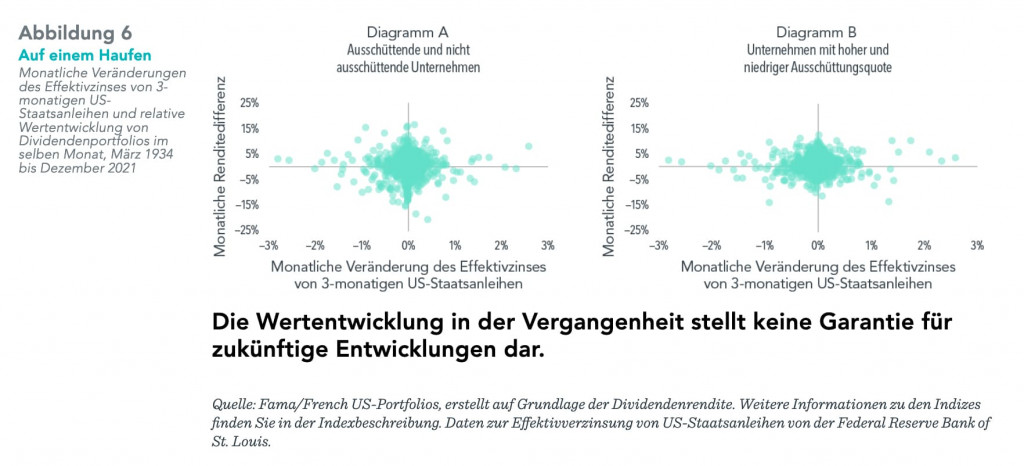

Selbst bei entsprechenden Fed-Signalen sind Zinsänderungen weitgehend unvorhersehbar.11 Dennoch wollten wir wissen, was Anleger theoretisch mithilfe einer Kristallkugel erreichen könnten. Antwort: nicht viel. Es gibt keinen erkennbaren Zusammenhang zwischen der Entwicklung der Zinssätze und der Renditedifferenz zwischen ausschüttenden und nicht ausschüttenden Unternehmen bzw. zwischen Unternehmen mit hoher und solchen mit niedriger Ausschüttungsquote (Abbildung 6). Auch hier kommen wir zu ähnlichen Ergebnissen, wenn wir andere Zinssätze verwenden, z. B. den effektiven US-Leitzins oder den Effektivzins von US-Staatsanleihen mit zehnjähriger Laufzeit.

Breit diversifizierte ETFs sind die bessere Wahl für Vermögensverwaltung

Es ist verständlich, dass sich Anleger über mögliche Folgen hoher Inflation und steigender Zinsen zu Ihrer Gedanken machen. Die Analyse von Dimensional widerlegt jedoch die Annahme, dass sie ihr Portfolio in solchen Zeiten mit Dividendenaktien bzw. Aktien mit hohen Ausschüttungsquoten schützen oder höhere Renditen erzielen können. Die Marktpreise bilden die Erwartungen aller Marktteilnehmer ab, also auch ihre Inflations- bzw. Zinserwartungen. Wahrscheinlich können Anleger ihre Ziele mit Disziplin und breit diversifizierten Aktienfonds und/oder ETFs eher erreichen als mit konzentrierteren Positionen in Dividendenaktien oder Dividendenfonds. Eine unabhängige Honorarberatung hilft Ihnen die richtige Entscheidung zu treffen. Ein Honorarberater lässt sich nicht von Werbebroschüren der Finanzindustrie beeinflussen, sondern zieht unabhängige und sachliche Kapitalmarktanalysen zu rate, um für Sie die bestmöglichen Finanzberatung zu erzielen.

Quelle: Dimensional Fund Advisors

- „Consumer Price Index – Februar 2022″, Bureau of Labor Statistics, US Department of Labor, 10. März 2022.

- Die US-Inflation entspricht der jährlichen Veränderungsrate des Verbraucherpreisindex für alle städtischen Verbraucher (CPI-U, nicht saisonal bereinigt) des Bureau of Labor Statistics.

- Nick Timiraos, „Fed Raises Interest Rates for First Time Since 2018“, Wall Street Journal, 17. März 2022.

- Hardika Singh und Michael Wursthorn, „Investors Gobble Up Dividend Stocks During Market Turbulence“, Wall Street Journal, 8. Februar 2022.

- Stanley Black, „Global Dividend-Paying Stocks: A Recent History“ (White Paper, Dimensional Fund Advisors, März 2013).

- „Dividends in the Time of COVID-19“, Insights (Blog), Dimensional Fund Advisors, 30. November 2020.

- Weitere Informationen zu den Fama/French-Portfolios, die auf Grundlage der Dividendenrendite erstellt werden, finden sie in der Indexbeschreibung.

- Als Jahre mit hoher Inflation gelten Jahre zwischen 1928 und 2021, in denen die Inflation über Median des gesamten Untersuchungszeitraums lag (2,68%).

- Die Realrenditen werden nach folgender Methode berechnet: [(1 + nominale jährliche Rendite) / (1 + Inflationsrate)] – 1.

- „Federal Funds Effective Rate (FEDFUNDS)“, Federal Reserve Bank of St. Louis (in Prozent, monatlich, nicht saisonal bereinigt).

- Sooyeon Mirda, „Entscheidungshilfen: Marktpreise oder der Kaffeesatz der Fed?“ Insights (Blog), Dimensional Fund Advisors, 24. September 2021.

Dieses Dokument nimmt Bezug auf den US-Markt und enthält US-spezifische Analysen.

Eugene Fama und Ken French sind Mitglieder des Board of Directors der Komplementärin von Dimensional Fund Advisors LP und erbringen für diese Beratungsdienstleistungen.

SOFERN VON DIMENSIONAL IRELAND LIMITED HERAUSGEGEBEN

Herausgegeben von Dimensional Ireland Limited (Dimensional Ireland), mit Sitz in 3 Dublin Landings, North Wall Quay, Dublin 1, Irland.

Dimensional Ireland wird von der Central Bank of Ireland (Registrierungsnummer C185067) beaufsichtigt.

SOFERN VON DIMENSIONAL FUND ADVISORS LTD. HERAUSGEGEBEN

Herausgegeben von Dimensional Fund Advisors Ltd. (Dimensional UK), Geschäftsanschrift 20 Triton Street, Regent’s Place, London, NW1 3BF.

Firmennummer 02569601. Dimensional UK ist zugelassen und beaufsichtigt von der britischen Finanzaufsichtsbehörde (Financial Conduct

Authority, FCA) – Firmenreferenznummer 150100.

Weder Dimensional Ireland noch Dimensional UK, soweit zutreffend, (jeweils ein „Herausgebendes Unternehmen“, je nach Zusammenhang) bieten Finanzberatung an. Es liegt in Ihrer Verantwortung zu entscheiden, ob ein Investment für Ihre persönlichen Verhältnisse geeignet ist.

Wir empfehlen Ihnen, diese Entscheidung mithilfe eines Finanzberaters zu treffen.

Die Informationen in diesem Dokument werden nach Treu und Glauben und ohne die Übernahme einer Garantie oder Gewähr der Richtigkeit und Vollständigkeit zur Verfügung gestellt; sie sind allein für den Gebrauch beim Empfänger und als Hintergrundinformation gedacht. Informationen und Meinungen in diesem Material stammen aus Quellen, die das Herausgebende Unternehmen für verlässlich hält. Dennoch übernimmt das Herausgebende Unternehmen keine Gewähr für deren Richtigkeit oder Vollständigkeit. Das Herausgebende Unternehmen hat berechtigten Grund zu der Annahme, dass alle tatsächlichen Informationen in diesem Dokument zum Zeitpunkt der Erstellung des Dokuments korrekt sind. Es handelt sich nicht um eine Anlageberatung, Anlageempfehlung oder ein Angebot für Dienstleistungen oder Produkte zum Verkauf und ist nicht dazu bestimmt, eine hinreichende Grundlage für eine Investitionsentscheidung zu bieten. Es liegt in der Verantwortung jener Personen, die einen Kauf tätigen wollen, sich selbst zu informieren und alle anwendbaren Gesetze und Vorschriften zu beachten. Unberechtigtes Kopieren, Vervielfältigen, Duplizieren oder Übermitteln dieses Dokumentes ist strikt

untersagt. Das Herausgebende Unternehmen übernimmt keine Haftung für Verluste, die sich aus der Verwendung der Informationen in diesem Dokument ergeben.

Das Herausgebende Unternehmen gibt Informationen und Unterlagen in Englisch heraus und kann die Informationen und Unterlagen zusätzlich auch in anderen Sprachen herausgeben. Die fortlaufende Akzeptanz von Informationen und Unterlagen durch den Empfänger von dem Herausgebenden Unternehmen konstituiert das Einverständnis des Empfängers, dass ihm die Informationen und Unterlagen, und sofern relevant in mehr als einer Sprache, zur Verfügung gestellt werden.

„Dimensional“ bezieht sich auf die Gesellschaften aus der Dimensional-Unternehmensgruppe im Allgemeinen und nicht auf eine bestimmte Dimensional-Gesellschaft. Zu den Gesellschaften der Dimensional-Unternehmensgruppe gehören Dimensional Fund Advisors LP, Dimensional Fund Advisors Ltd., DFA Australia Limited, Dimensional Fund Advisors Canada ULC, Dimensional Fund Advisors Pte. Ltd.,

Dimensional Ireland Limited, Dimensional Japan Ltd. und Dimensional Hong Kong Limited. Dimensional Hong Kong Limited ist zugelassen von der Securities und Futures Commission und berechtigt, ausschließlich regulierte Aktivitäten des Typ 1 (Handel mit Wertpapieren) zu betreiben; Vermögensverwaltungsdienstleistungen werden nicht angeboten.

HINWEIS FÜR ANLEGER IN DER SCHWEIZ: Dies ist Werbematerial.

RISIKEN

Kapitalanlagen beinhalten Risiken. Der angelegte Kapitalwert sowie die daraus erzielte Kapitalrendite unterliegen Schwankungen, sodass der Wert der Anteile eines Investors bei Rückgabe über oder unter dem Erwerbskurs liegen kann. Die Wertentwicklung in der Vergangenheit stellt keine Garantie für zukünftige Entwicklungen dar. Es gibt keine Garantie dafür, dass Strategien erfolgreich sind.